Häufige Fragen (FAQ)

Bei einem umfassenden und wichtigen Thema wie der Immobilienrente beziehungsweise der Immobilienverrentung der eigenen Immobilie ergeben sich eine Vielzahl an Fragen. Wir möchten unseren Kunden schon vor dem ersten Gespräch eine Übersicht, über die Themen und Bereiche geben, zu denen meist die ersten Fragen gestellt werden.

Selbstverständlich können wir mit den aufgeführten Fragen zu den diversen Modellen der Immobilienrente vorab nicht alle Antworten aufzeigen.

Wir, die Immverde GmbH, möchten hier unserem Anspruch nach Transparenz gerecht werden und relevante Informationen für jeden zugänglich machen.

Gratis-Download sichern

Wie kann man den wohlverdienten Ruhestand finanziell unabhängig im eigenen Zuhause verbringen? Finden Sie es raus, mit unserer Gratis-Broschüre.

Immobilienverrentung

Die Immobilienverrentung erlaubt es Eigentümern von meist selbst genutzten Immobilien, diese zu verkaufen und weiter zu bewohnen.

Das in der Immobilie gebundene Kapital wird für die Eigentümer liquide und somit nutzbar gemacht, ohne dass sich wesentlich etwas an den Lebens- und insbesondere den Wohnumständen ändert.

Die Erbfrage lässt sich sowohl aus der familiären als auch aus der finanziellen Sicht mit Ja beantworten.

Die Immobilienverrentung ermöglicht es einem proaktiv, zu Lebzeiten, das Erbe zu steuern hinsichtlich der Frage ,,Wer bekommt wieviel zugesprochen?”.

Unter Umständen kann durch das aktive Steuern die Erbschaftsteuer vermieden werden und zusätzlich werden mögliche Streitigkeiten innerhalb der Familie vermieden.

Des Weiteren steht selbstverständlich auch die eigene finanzielle Nutzung der erarbeiteten Immobilie im Vordergrund. So kann man schon zu Lebzeiten von seiner Immobilie und dem Wertzuwachs partizipieren.

Es gibt verschiedene Beweggründe, warum sich Menschen für die Immobilienverrentung entscheiden.

Einer der Hauptbeweggründe für die Immobilienverrentung ist, dass die finanzielle Unabhängigkeit im Alter sichergestellt wird und man gleichzeitig in seinem Zuhause wohnen bleiben kann.

Manch einer möchte sich zusätzlich einen lang gehegten Traum erfüllen, der bisher vielleicht nicht im finanziellen Rahmen war.

Andere wiederum möchten schon vor dem eigenen Ableben das Erbe proaktiv aufteilen und so eventuell aufkommende Streitigkeiten zwischen den Familienmitgliedern vermeiden. Für manch einen ist es wichtig, im Hier und Jetzt für den Pflegefall vorgesorgt zu haben, um so die Kinder oder Enkelkinder nicht finanziell zu belasten. Oft wird die Immobilienrente auch für kostenintensive altersgerechte Umbauten genutzt.

Die Immobilienverrentung kann es einem unter Umständen erlauben, im eigenen Zuhause gepflegt zu werden.

Durch die diversen Verrentungsmodelle ist es möglich, auf so gut wie jede Lebenssituation einzugehen und die passende Lösung zu finden.

Der Verkauf mit Nießbrauch

Bei einem Verkauf der eigenen Immobilie mit einem Nießbrauchrecht wechselt die Immobilie den Eigentümer. Der bisherige Eigentümer erhält im Gegenzug ein umfassendes Nießbrauchrecht.

Der Nießbrauch erlaubt es dem bisherigen Eigentümer der Immobilie, diese wie gewohnt zu bewohnen und zu nutzen.

Die Immobilie kann in Zukunft auch an Dritte vermietet werden, wodurch Mieteinkünfte erzielt werden können.

Der Verkauf mit Rückanmietung

Bei einem Verkauf mit anschließender Rückanmietung wird die Immobilie verkauft und geht auf den neuen Eigentümer über. Mit dem neuen Eigentümer wird vereinbart, dass der Verkäufer zum zukünftigen Mieter wird.

Der Teilverkauf

Beim Teilverkauf der Immobilie handelt es sich zwar um einen Verkauf, aber der Begriff Teilverkauf gibt auch schon den Hinweis, dass hier nicht das ganze Objekt verkauft wird, sondern nur ein Teil beziehungsweise prozentualer Anteil der Immobilie.

Die Leibrente

Die Leibrente erlaubt es einem, wie bei den anderen Verrentungsmodellen, seine Wohnung oder sein Haus zu verkaufen und trotzdem darin wohnen zu bleiben.

Der Kaufpreis wird meist lebenslang monatlich oder quartalsweise gezahlt, in Form der Leibrente.

Bei einer Immobilienverrentung muss man nicht ausziehen. Die Immobilienverrentung löst eben genau diese Herausforderung im Alter.

Die Immobilie wird liquide und finanziell nutzbar gemacht, bei gleichzeitigem Verbleib in den eigenen vier Wänden.

Für die Immobilienverrentung eignen sich so gut wie alle Immobilien. Üblicherweise wird eine selbst genutzte Wohnung oder ein selbst genutztes Haus verrentet.

Selbstverständlich kann man auch Mehrfamilienhäuser, Gewerbeeinheiten oder Grundstücke verrenten. Die Immverde kann auch hier ihren Kunden weiterhelfen, eine geeignete Lösung zu finden.

Der übliche Ablauf der Verrentung gestaltet sich in folgenden Schritten:

● Unverbindliches Beratungsgespräch

● Entscheidung, ob und welche Immobilienverrentung die richtige ist

● Beauftragung der Immverde GmbH

● Gutachten und Vertragsdetails

● Prüfung verbindlicher Angebote

● Angebotsbestätigung

● Notartermin

● Auszahlung

Wichtig zu erwähnen ist, dass Ihnen als Eigentümer bis zu einem erfolgreichen Verkauf Ihrer Immobilie keinerlei Kosten entstehen. Sollten Sie sich unter Umständen nicht für die Immverde entscheiden, achten Sie bitte auch bei anderen Anbietern auf diesen Aspekt.

Ob Kosten entstehen oder in welcher Höhe, zum Beispiel in Form von Provisionen oder Nutzungsentgelten, hängt stark von den jeweiligen Immobilienverrentungen ab.

Die Käufer einer Immobilie, die durch die Immobilienverrentung dem Markt zur Verfügung gestellt wird, sind ganz unterschiedlicher Natur und unterscheiden sich je nach Verrentungsmodell.

Das kann zum einen die Familie sein, die sich jetzt schon eine Immobilie für die Zukunft sichern und sich so vor der weiteren Preisentwicklung schützen möchte. Es kann aber auch sein, dass ein privater oder ein institutioneller Investor eine Immobilie erwirbt. Zu guter Letzt sind hier ebenfalls noch Stiftungen zu nennen, die zum Kreis der Käuferschaft gehören können.

Unabhängig vom Käufer steht der Verbleib im eigenen Zuhause für unsere Kunden an höchster Stelle.

In den meisten Fällen können wir diese Frage bejahen. Ob die Immobilienverrentung für Ihre individuelle Situation und Ihre Lebensumstände der richtige Weg ist, lässt sich pauschal nicht beantworten.

Es kommt auf eine Vielzahl von Faktoren an, die bei jeder Immobilie und jedem Eigentümer neu berücksichtigt werden müssen.

Die Immverde berät Sie individuell und erarbeitet mit Ihnen gemeinsam, welcher Weg für Sie der optimale ist.

Wichtig ist, dass Sie am Ende mit einem guten Gefühl und gutem Gewissen eine Entscheidung fällen.

Der Marktwert Ihrer Immobilie, im Rahmen der Immobilienverrentung, wird durch ein unabhängiges und qualifiziertes Wertgutachten bestimmt.

Dieses Gutachten bildet die Grundlage für alle weiteren Berechnungen hinsichtlich der Verrentung Ihrer Immobilie.

Wir bieten unseren Kunden den Vorteil, dass wir zu jeder der relevanten Verrentungen neutral beraten können. Wir sind nicht abhängig von einem Produkt und können so eine auf Ihre Bedürfnisse zugeschnittene Lösung erarbeiten.

Diese Frage können wir mit einem einfachen ,,Ja“ beantworten.

Häufige Fragen:

Teilverkauf

Ein Teilverkauf ermöglicht den Verkauf von bis zu 50 Prozent Ihrer Immobilie. Sie bestimmen, welche Summe Sie benötigen und entscheiden damit über die Größe des verkauften Anteils. Eine Grundbucheintragung regelt anschließend, welcher Teil Ihnen gehört und welche Rechte daraus entstehen.

Bitte denken Sie daran, dass Sie bei einem Teilverkauf Ihrer Immobilie maximal 50 % des Immobilienwerts veräußern können. Alle Anbieter setzen zudem eine Mindestauszahlung von 100.000 € voraus.

Angenommen, Ihr Haus ist 500.000 € wert. In diesem Fall müssten Sie mindestens 20 % verkaufen, da dieser Anteil der benötigten Mindestauszahlung von 100.000 € entspricht.

Als zukünftiger Teileigentümer seiner Immobilie haben Sie den verkauften und ausgezahlten Anteil weiterhin vollständig durch den vereinbarten Nießbrauch zur 100% Verfügung.

Für diese uneingeschränkte Nutzung zahlen Sie künftig ein monatlich festgelegtes Nutzungsentgelt. Dieses Entgelt fällt an, weil Sie zwar bereits den Verkaufserlös erhalten haben, die Vorteile der Immobilie jedoch in vollem Umfang weiternutzen möchten.

Das Nutzungsentgelt wird üblicherweise für zehn Jahre festgelegt, vergleichbar mit einer fest vereinbarten Zinsbindungsfrist bei einem Bankdarlehen. Der Unterschied besteht jedoch darin, dass Sie keine Vorfälligkeitsentschädigung zahlen müssen, wenn Sie vor Ablauf dieser Frist verkaufen, ausziehen oder Ihren verkauften Anteil zurückkaufen möchten.

Teilkäufer bieten die Möglichkeit, den verkauften Anteil zurückzuerwerben. Die Grundlage für den Rückkauf bildet ein aktuelles Immobiliengutachten, das die Wertsteigerung des verkauften Anteils ermittelt und dadurch den Rückkaufswert festlegt.

Der Teilkäufer versteht sich im Allgemeinen als stiller Teilhaber. Dadurch nehmen Sie weiterhin die Rolle des alleinigen Eigentümers ein, sodass Ihre Entscheidungsgewalt vollständig bei Ihnen bleibt. Entsprechend ändert sich auch nichts an Ihrer Pflicht, sich um die Instandhaltung und Renovierung zu kümmern.

Allerdings beteiligen sich die meisten Teilkäufer an wertsteigernden oder energetischen Maßnahmen.

In den meisten Fällen beteiligt sich der Teilkäufer an wertsteigernden oder energetischen Modernisierungsmaßnahmen. Die Beteiligung an solchen Maßnahmen wird entweder anhand einer festen Summe bestimmt oder in prozentualer Abhängigkeit der ausgezahlten Summe.

Allerdings wird zu Beginn des Teilkaufs eine Modernisierungssperre vereinbart. Diese beträgt in der Regel mehrere Jahre. Hierdurch möchte sich der Teilkäufer schützen, dass kurz nach dem vollzogenen Teilverkauf Modernisierungsmaßnahmen angemeldet werden.

Grundsätzlich erlaubt es einem der Nießbrauch die Immobilie vollumfänglich wirtschaftlich zu nutzen. Das schließt auch die sogenannte „Fruchtziehung“ mit ein, also das Vermieten. Die teilverkaufte Immobilie kann also grundsätzlich vermietet werden.

Hierbei muss von den Mieteinnahmen allerdings das vereinbarte monatliche Nutzungsentgelt an den Teilkäufer in Abzug gebracht werden.

Allerdings gibt es Teilkäufer am Markt die eine Vermietung der teilverkauften Immobilie untersagen.

Solange das vertraglich vereinbarte monatliche Nutzungsentgelt gezahlt wird, können Sie auf unbestimmte Zeit in Ihrer Immobilie wohnen bleiben.

Die Änderung der Eigentumsverhältnisse wird im Grundbuch in aufgenommen. Aus dem Alleineigentümer wird nun ein Teil-Eigentümer. Im Umkehrschluss wird der Teilkäufer gleichermaßen zum Teil-Eigentümer.

Im Konkreten werden Miteigentumsanteile im Grundbuch festgehalten. Diese Miteigentumsanteile entsprechen dem Wert der Auszahlung.

Bei einer eventuellen Zwangsversteigerung sind die Eigentümer durch eine vertraglich fixierte und insolvenzfeste Sicherungsabrede geschützt, unabhängig von der Rangstelle des im Grundbuch eingetragenen Nießbrauchs.

Die Insolvenz des Teilkäufers allein kann keine Zwangsvollstreckungsmaßnahmen mit sich bringen. Die Immverde arbeitet ausschließlich mit Teilkaufunternehmen zusammen die den Eigentümern die höchstmögliche Sicherheit gewehrt.

Wann der Zeitpunkt für den Verkauf der Immobilie gekommen ist entscheidet der Eigentümer alleine und völlig flexibel. Es gibt keine festen Vertragslaufzeiten.

Diese Flexibilität muss fairerweise aus Sicht des Teilkäufers abgesichert sein. Dies geschieht durch eine sogenannte Wertsicherungsklausel im notariell beurkundeten Vertrag. Diese Klausel ist notwendig, sodass sich der Teilkäufer einer kurzfristigen Liquiditätsbereicherung durch den Eigentümer absichern kann.

Die sogenannte Wertsicherungsklausel dient dem Teilkäufer dazu, sich vor einer kurzfristigen Liquiditätsbereicherung durch den Eigentümer oder einem eventuellen Wertverlust der Immobilie abzusichern.

Sollte wider Erwarten der verkaufte Anteil nicht der erwarteten Wertentwicklung entsprechen oder sollte die Immobilie bereits nach kürzester Zeit vollständig veräußert werden, sodass der Zeitraum zu kurz ist, um die Wertsteigerungsklausel zu amortisieren, greift die oben genannte Wertsicherungsklausel. Diese wird üblicherweise in einer Höhe von 115–120 % vereinbart.

Ein Teilverkauf ist dann möglich und sinnvoll, wenn 50 % des Immobilienwerts die noch bestehende Restschuld übersteigt.

Beispiel: Teilverkauf einer beliehenen Immobilie

Möglicher Teilverkauf

Herr Mustermann hat eine Restschuld bei der Bank in Höhe von 100.000 €. Sein Haus hat einen Wert von 400.000 €. Um die Restschuld abzulösen, müsste er in diesem Beispiel nur 25 % seines Hauses verkaufen. Zugleich bleibt er damit unter der 50 %-Grenze.

Nicht möglicher Teilverkauf

Herr Mustermann hat eine Restschuld bei der Bank in Höhe von 300.000 €. Sein Haus hat einen Wert von 400.000 €. Um die Restschuld abzulösen, müsste er in diesem Fall 75 % seines Hauses verkaufen. Damit würde er jedoch die 50 %-Grenze überschreiten.

Herr Mustermann könnte sich allerdings auch auf 50 % (entspricht 200.000 €) beschränken. Die restlichen 100.000 € könnte er dann über alternative Finanzierungsquellen beziehen.

Diese Frage lässt sich pauschal nicht beantworten und hängt von den persönlichen Bedürfnissen ab. Hierfür sollte man sich diverse Fragen stellen hinsichtlich dem persönlichen Liquiditätsbedarf, der Lebenssituation, den Erben, dem Gesundheitszustand etc.

Ob der Teilverkauf als Immobilienrente für Sie am besten geeignet ist und Ihren Bedürfnissen entspricht, kann die Immverde mit Ihnen gemeinsam erarbeiten.

Durch das vereinbarte Nießbrauchrecht ist man geschützt. Womöglich wird eine zusätzliche Sicherungszweckerklärung vereinbart.

Als Teileigentümer muss man einem möglichen Verkauf der Immobilie zustimmen. Der bereits verkaufte Anteil bekommt damit einen neuen Miteigentümer. Dieser neue Eigentümer muss sich jedoch an die gleichen vertraglichen Gegebenheiten halten wie der vorherige Teilkäufer.

Häufige Fragen:

Erbbaurecht

Das Erbbaurecht ermöglicht eine rechtliche Trennung von Grundstück und Gebäude. Es beschreibt das Recht, auf einem fremden Grundstück ein Haus zu besitzen oder zu errichten – eine Praxis, die in Deutschland bereits seit Jahrhunderten besteht. Dank dieses Erbbaurechts kann der Hauseigentümer uneingeschränkt über seine Immobilie verfügen: Er darf sie verkaufen, vermieten, renovieren, erweitern, verschenken oder vererben, ohne zuvor eine gesonderte Zustimmung einholen zu müssen.

Ja, Grundstücke ab einem Wert von 100.000 € werden angekauft. Sollten Sie sich nicht sicher sein, welchen Wert Ihr Grundstück hat, nehmen Sie einfach Kontakt zu uns auf.

Die Höhe des Erbbauzinses liegt im Durchschnitt bei rund fünf Prozent des Grundstückswertes. Da er an den Verbraucherpreisindex gekoppelt ist, erfolgt in der Regel nach etwa drei bis fünf Jahren, ausgehend vom Verkaufs- beziehungsweise Beurkundungsjahr, eine Anpassung. Dadurch wird der Erbbauzins an wirtschaftliche Entwicklungen angepasst und bleibt über den langen Zeitraum des Erbbaurechts weitgehend wertstabil. Die konkreten Konditionen und Zeitabstände werden vertraglich vereinbart und können im Einzelfall variieren.

Nach Ablauf von zehn Jahren ist ein Rückkauf des Erbbaurechts möglich. Zusätzlich kann je nach Wert und Lage des Grundstücks eine vollständig flexible Rückkaufvereinbarung getroffen werden – entweder ganz ohne feste Laufzeit oder mit einer kurzen Mindestlaufzeit. Dieses Modell eignet sich vor allem für Eigentümer, die kurzfristig Kapital benötigen.

Selbstverständlich können Sie Ihr Haus nach Belieben veräußern, vermieten, verschenken oder vererben. Durch das Erbbaurecht behalten Sie dabei die volle Entscheidungsfreiheit und bestimmen selbst, wann und zu welchem Preis Sie Ihre Immobilie verkaufen möchten.

Obwohl ein Erbbaurecht besteht, gehört das Haus weiterhin vollständig Ihnen. Somit profitieren Sie allein von jeder Wertsteigerung Ihrer Immobilie. Alle Maßnahmen, die den Wert erhalten oder steigern, kommen ausschließlich Ihnen zugute.

Der Wert Ihres Grundstücks wird zunächst anhand der aktuellen Bodenrichtwerte in Kombination mit einem computergestützten Bewertungsverfahren ermittelt. Dabei werden das Baulastenverzeichnis sowie das Altlastenkataster geprüft, um mögliche Belastungen zu erfassen. Darüber hinaus fließen Aspekte des Erbbaurechts in die abschließende Bewertung ein, um ein umfassendes Ergebnis zu erzielen.

Sie und gegebenenfalls Ihr (Ehe-)Partner werden als Eigentümer des Hauses im Erbbaurechtsgrundbuch eingetragen. Außerdem wird ein Erbbauzins zugunsten des Erbbaurechts vermerkt. Im Grundbuch des Grundstücks wird ebenfalls der neue Eigentümer und somit Erbpachtgeber eingetragen.

Sie behalten selbstverständlich das alleinige Eigentum an Ihrer Immobilie, und das gleiche Recht geht auch an Ihre Erben über – zum Beispiel an Ihren Ehepartner. Das Erbbaurecht verleiht Dritten dabei keinerlei Mitspracherecht bei der Nutzung Ihres Eigentums.

Ein Teilverkauf ist dann möglich und macht dann Sinn, wenn 50% des Wertes der Immobilie, die noch bestehende Restschuld übersteigt.

Beispiel Teilverkauf mit beliehener Immobilie

Möglicher-Teilverkauf

Herr Mustermann hat eine Restschuld bei der Bank von 100.000 €. Sein Haus hat einen Wert von 400.000 €. Herr Mustermann müsste in diesem Beispiel nur 25% seines Hauses verkaufen, um die 100.000 Restschuld abzulösen. Zugleich bleibt er damit unter der 50%-Grenze.

Nicht möglicher Teilverkauf

Herr Mustermann hat eine Restschuld bei der Bank von 300.000 €. Sein Haus hat einen Wert von 400.000 €. Herr Mustermann müsste in diesem Beispiel 75% seines Hauses verkaufen um die 300.000 € Restschuld abzulösen. Damit überschreitet er die 50% Grenze.

Herr Mustermann könnte sichallerdings auf die 50% und damit 200.000 € begrenzen. Die restlichen 100.000 € könnte Herr Mustermann über alternative Finanzierungsquellen beziehen.

Auch wenn auf Ihrem Grundstück bereits eine Grundschuld eingetragen ist, lässt es sich grundsätzlich über ein Erbbaurecht veräußern. Dabei ist allerdings zu beachten, dass das Grundstück zum Zeitpunkt des Übergangs frei von Belastungen sein muss. Das bedeutet in der Regel, dass die Grundschuld im Rahmen der Erbbaurechtsbestellung abgelöst wird. In Ausnahmefällen kann sie jedoch ins Erbbaurechtsgrundbuch übertragen und somit auf Ihr Haus umgeschrieben werden.

Keine Sorge, Ihr Eigentum ist durch den Eintrag im Grundbuch rechtlich abgesichert. Der bestehende Erbbaurechtsvertrag bleibt auch in diesem Fall uneingeschränkt gültig.

Häufige Fragen:

Rückmietverkauf

Bei einem Rückmietverkauf wird die Immobilie verkauft und geht auf den neuen Eigentümer über.

Mit dem neuen Eigentümer wird vereinbart, dass der Verkäufer und somit dann ehemaliger Eigentümer zum zukünftigen Mieter wird.

Der Mietvertrag dient dazu, das Verhältnis von Eigentümer und Mieter zu regeln. Der Verkauf der Immobilie ist mit dem notariell beurkundeten Mietvertrag verflochten.

Der Rückmietverkauf hat zufolge, dass sich die Eigentumsverhältnisse ändern. Daher wirkt sich der Verkauf auf das Grundbuch aus. Hier wird der neue Eigentümer in Abteilung I eingetragen, sodass die Eigentumsverhältnisse klar geregelt sind.

Mit dem Verkauf der Immobilie ist die anschließende Rückanmietung durch den Verkäufer vorgesehen. Der Mietvertrag ist Bestandteil des Verkaufs und wird im Kaufvertrag verankert.

Mit dem Käufer wird vereinbart, dass zukünftige Mieterhöhungen – in der Regel für die ersten fünf Jahre nach dem Verkauf – temporär ausgeschlossen sind.

Des Weiteren wird vertraglich geregelt, dass sowohl die ordentliche Kündigung als auch eine Kündigung wegen Eigenbedarfs durch den Eigentümer ausgeschlossen ist.

Hierdurch wird dem Verkäufer ein hohes Maß an Absicherung für die Zukunft gewährt.

Der Hauptunterschied zu anderen Immobilienverrentungen besteht darin, dass bei einem Verkauf mit Rückanmietung kein Wohnrecht oder Nießbrauch im Grundbuch eingetragen wird.

Zur Absicherung der Wohnverhältnisse und zur Gewährleistung des weiteren Verbleibs im eigenen Zuhause dient in diesem Fall ein Mietvertrag.

Einer der großen Vorteile gegenüber anderen Immobilienverrentungen ist, dass kein wertminderndes Recht – wie zum Beispiel Nießbrauch oder Wohnrecht – im Grundbuch eingetragen wird.

Das hat zur Folge, dass man den vollen, marktüblichen Verkaufspreis erzielen kann. Dem Verkäufer ermöglicht der Verkauf mit Rückanmietung somit die volle Wertschöpfung aus der eigenen Immobilie.

Darüber hinaus bietet der Mietvertrag den Vorteil einer hohen Flexibilität für die Zukunft.

Der Mietvertrag wird unter normalen Umständen auf unbestimmte Zeit vereinbart. Dementsprechend kann man in seinem Zuhause so lange wohnen bleiben, wie man möchte.

Sollte man irgendwann die Immobilie nicht mehr bewohnen wollen, kann der Mietvertrag unter Einhaltung der gesetzlichen Kündigungsfrist, normalerweise 3 Monate, ganz einfach gekündigt werden.

Die Spekulationssteuer fällt für den Eigentümer nicht an wenn

● dieser im Jahr des Verkaufs und den beiden Jahren davor in seiner selbstgenutzten Immobilie gewohnt hat.

● dieser die Immobilie zwar nicht selbst nutzt, aber bereits vor mehr als zehn Jahren erworben hat.

In Fall eines Umzugs würde das Mietverhältnis durch den Mieter aufgekündigt werden. Das Mietverhältnis endet dann.

Die Erben übernehmen die Wohnung und kommen für mögliche Schönheitsreparaturen, Räumungskosten oder fällige Mietzahlungen aus dem Nachlass auf.

Unter Umständen wird vereinbart, dass Schönheitsreparaturen übernommen werden. Für gewöhnlich werden diese Kosten bis zu einer vorher vereinbarten Grenze, pro Jahr, vom Mieter übernommen.

Der Ersteher der Immobilie wäre danach berechtigt, das Mietverhältnis unter Einhaltung der gesetzlichen Frist zu kündigen.

Ganz klar steht der maximale Ertrag im Fokus. Durch den Verkauf mit Rückanmietung wird im Allgemeinen der volle marktgerechte Verkaufspreis erzielt.

Ob der Verkauf mit Rückanmietung, als Immobilienrente, für Sie persönlich am besten geeignet ist und Ihren individuellen Bedürfnissen entspricht, kann die Immverde mit Ihnen gemeinsam erarbeiten.

Sie persönlich geben uns die gemeinsame Richtung vor.

Wohnrecht & Leibrente

Zunächst ist zu betonen, dass bei einer Leibrente zwei wesentliche Rechte eine Rolle spielen: das Wohnrecht und die sogenannte Reallast.

Das Wohnrecht, das als beschränkt persönliche Dienstbarkeit definiert wird, findet seinen Eintrag im Grundbuch. Es ist von großer Bedeutung, dass dieses Recht an erster Rangstelle im Grundbuch eingetragen wird, um auch im Falle einer Insolvenz des Käufers Schutz zu bieten.

Die Absicherung der Leibrente erfolgt ebenfalls durch einen Eintrag im Grundbuch, jedoch in Form einer Reallast. Dabei handelt es sich um eine regelmäßige Leistung, die zu Gunsten des Empfängers der Leibrente festgelegt wird.

Für die Berechnung des Wohnrechts spielen Faktoren wie die Lebenserwartung, der Immobilienwert und der daraus resultierende Jahresmietwert eine entscheidende Rolle.

Zur Ermittlung des Wohnrechtswertes wird folgende Formel angewendet:

Wert des Wohnrechts = Jahresmiete x Kapitalwertfaktor

Diese Berechnungsmethode findet insbesondere bei den Steuerbehörden Anwendung, die hierfür auf die Sterbetafeln des Statistischen Bundesamtes zurückgreifen. Im Unterschied dazu ziehen private Anbieter und institutionelle Investoren zusätzliche Aspekte in ihre Berechnungen ein, wie beispielsweise eine Instandhaltungspauschale und die Kapitalverzinsung.

Es ist wichtig zu beachten, dass mit der Verkürzung des Zeitraums, in dem das Wohnrecht ausgeübt wird, der Abzug vom Verkehrswert sinkt und die Höhe der Leibrente steigt.

In der Regel wird ein Wohnrecht für die Lebenszeit der berechtigten Person eingetragen. Das bedeutet, es bleibt bestehen, solange die Person, der dieses Recht gewährt wurde, lebt. Es gibt auch Ausnahmen in denen die berechtigte Person ein begrenztes Wohnrecht wünschen, zum Beispiel für 10 oder 15 Jahre.

Dieses dauerhafte Wohnrecht sichert der berechtigten Person das Recht zu, in der betreffenden Immobilie zu wohnen, ohne dass sie dafür Miete zahlen muss oder aus der Immobilie ausziehen muss, solange sie lebt. Nach dem Ableben der berechtigten Person erlischt das Wohnrecht automatisch, und die Immobilie kann frei verfügt werden.

Mit dem Tod des Berechtigten erlischt das Wohnrecht und die Immobilie ist für den Eigentümer frei zu bewirtschaften oder ggf. zu verkaufen.

Sollte der Inhaber des Wohnrechts innerhalb von 5 Jahren nach Beginn der Leibrente versterben, bieten die meisten Anbieter die Möglichkeit, dass den Hinterbliebenen der Gegenwert der Leibrente für die noch bestehende Restzeit von den 5 Jahren ausgezahlt wird.

Das Nießbrauchrecht und das Wohnrecht weisen mehrere Gemeinsamkeiten auf. Beide Rechte werden im Grundbuch verzeichnet, was zu einer Belastung des betreffenden Grundstücks führt. Sie können weder vererbt noch verkauft werden und bleiben auch bei einem Eigentümerwechsel der Immobilie bestehen.

Im Unterschied zum Wohnrecht ermöglicht das Nießbrauchrecht jedoch die Vermietung der Immobilie. Zudem obliegt es in der Regel dem Inhaber des Nießbrauchrechts, nahezu sämtliche Instandhaltungsmaßnahmen zu tragen, einschließlich der außergewöhnlichen Instandhaltungen.

Die Leibrente stellt eine besondere Form des Immobilienverkaufs dar, die es dem Verkäufer ermöglicht, weiterhin in seinem Zuhause zu leben. Im Gegensatz zu einem herkömmlichen Kaufvertrag wird bei der Leibrente üblicherweise ein lebenslanges Wohnrecht vereinbart, sodass der Verkäufer in seiner gewohnten Umgebung verbleiben kann.

Beim Verkauf der Immobilie, die in der Regel vom Verkäufer selbst bewohnt wird, erfolgt die Bezahlung des Kaufpreises zumeist in monatlichen Raten an den Käufer. Es besteht jedoch auch die Möglichkeit, die Leibrente vierteljährlich zu entrichten, wobei die genauen Zahlungsmodalitäten zwischen dem Verkäufer und dem neuen Eigentümer der Immobilie vereinbart werden.

Darüber hinaus kann eine Anzahlung geleistet werden, gefolgt von regelmäßigen Zahlungen der Leibrente, was den Vertragsparteien zusätzliche Flexibilität bietet.

Die Leibrente einer Immobilie wird in der Regel monatlich ausgezahlt. Das bedeutet, Sie erhalten jeden Monat einen festgelegten Betrag, der aus dem Wert Ihrer Immobilie generiert wird. Diese regelmäßigen Zahlungen erfolgen über die gesamte Dauer Ihres vereinbarten Wohnrechts oder bis zu Ihrem Lebensende.

Heutzutage entscheiden sich allerdings über 90% der Eigentümer für eine einmalige Auszahlung, um sich gegen die Inflation und einem möglichen Zahlungsausfalls des Käufers abzusichern.

Bei einem Wohnrecht trägt üblicherweise der Berechtigte, also die Person, der das Wohnrecht eingeräumt wurde, die Kosten für laufende Instandhaltungen und kleinere Reparaturen innerhalb der genutzten Räumlichkeiten. Dies beinhaltet üblicherweise Reparaturen, die aufgrund des täglichen Gebrauchs notwendig werden, sowie Maßnahmen zur Erhaltung des gegenwärtigen Zustands der Wohnung oder des Hauses.

Großreparaturen und Instandsetzungen, die die Substanz oder den Wert der Immobilie betreffen, wie beispielsweise das Dach, die Fassade, Fenster oder zentrale Heizungssysteme, fallen hingegen oft in die Verantwortung des Eigentümers der Immobilie. Es ist jedoch wichtig zu erwähnen, dass die genaue Aufteilung der Kosten für Instandhaltungen und Reparaturen vertraglich geregelt sein sollte, um Unklarheiten und mögliche Konflikte zwischen den Parteien zu vermeiden.

In den meisten Fällen wird vertraglich vereinbart, dass das Wohnrecht bei einem dauerhaften Wohnortwechsel erlischt, sodass der Eigentümer über die Immobilie verfügen kann.

Es gilt, zwei wesentliche Aspekte zu differenzieren.

Erstens bleibt das Wohnrecht auch im Fall der Zahlungsunfähigkeit des Käufers oder des Anbieters der Leibrente unangetastet, sofern es im Grundbuch an erster Stelle abgesichert ist.

Zweitens ist die Leibrente durch eine Eintragung als Reallast im Grundbuch gesichert. Bei Zahlungsunfähigkeit ruht jedoch zunächst die Zahlung. Anstelle der Reallast tritt ein Anspruch auf einen Teil des Versteigerungserlöses. Häufig kommt es jedoch vor, dass die Reallast, und damit die Leibrente, bei der Verteilung des Erlöses ganz oder teilweise entfällt.

Im Idealfall ermöglicht der Verkauf einer Immobilie mit Wohnrecht dem älteren Verkäufer, seine Altersvorsorge zu planen und bietet zudem ein zusätzliches finanzielles Polster für den Ruhestand. Dadurch können die eigenen Lebenshaltungskosten problemlos gedeckt und der Lebensabend entspannt genossen werden.

Ob ein Verkauf mit Wohnrecht in Form für Sie die beste Lösung darstellt und Ihren Bedürfnissen gerecht wird, kann gemeinsam mit uns erarbeitet werden.

Ihre persönliche Situation und Sie selbst weisen uns dabei den Weg.

Für die monatliche Leibrente können Steuern anfallen. Hier ist aber zu erwähnen, dass nur der Ertragsanteil der Leibrente steuerpflichtig ist. Dieser Anteil ist abhängig vom Lebensalter bei Abschluss des Vertrages oder von der vereinbarten Laufzeit im Falle der abgekürzten Leibrente.

Beispiel Besteuerung lebenslange Leibrente

Bei 70-Jährigen beträgt der Ertragsanteil 15 Prozent. In Folge heißt das, dass nur 15 Prozent der Rentenzahlung „steuerpflichtiges Einkommen“ sind. Bei einem 80-Jährigen liegt dieser Anteil nur noch bei 8 Prozent.

Ein kurzes Beispiel verdeutlich den Ertragsanteil:

Herr Mustermann ist 70 Jahre alt und seine Leibrente beläuft sich auf 1.000 €. Aufgrund seines Alters sind nur 15 % der Leibrente dem steuerpflichtigen Ertragsanteil zuzurechnen. Somit wäre der zu besteuernde Ertrag von Herrn Mustermann nur 150 €.

Aufgrund der steuerlichen Freibeträge kann der steuerpflichtige Ertragsanteil der Leibrente ohne weitere Einkünfte unter Umständen steuerfrei sein.

Wie hoch die Steuerlast für den Einzelnen ausfällt, hängt immer von der persönlichen steuerlichen Situation ab.

Hierzu empfehlen wir, einen Steuerberater aufzusuchen.

H

Häufige Fragen:

Verkauf mit Nießbrauch

Einfach ausgedrückt bedeutet es in den meisten Fällen, dass man seine Immobilie verkaufen und diese gleichzeitig mietfrei weiter bewohnen kann. Man kann also in seinem geliebten Zuhause weiter wohnen bleiben.

Ebenfalls erlaubt es der Nießbrauch einem sogar, die eigene Immobilie zukünftig zu vermieten und Einnahmen zu erzielen, wenn man dies möchte.

Der Gesetzgeber beschreibt den Nießbrauch in den §§ 1030 ff. BGB und vermittelt dem Inhaber das Recht, eine fremde Sache nutzen zu können. Bezogen auf unbewegliche Sachen, zum Beispiel eine Immobilie, stellt der Nießbrauch eine Belastung dar, die in Abteilung II des Grundbuchs eingetragen ist.

Die Immobilie wird bei einem Verkauf mit Nießbrauch üblicherweise zu 100 % verkauft. Es wird der Vollverkauf vollzogen. Hierdurch ändern sich die Eigentumsverhältnisse. Das spiegelt sich entsprechend im Grundbuch wieder. In Abteilung I des Grundbuchs werden die Eigentumsverhältnisse geregelt, sodass der neue Eigentümer eingetragen wird.

Des Weiteren wird der Nießbrauch in Abteilung II des Grundbuchs besichert. Der Nießbrauchrechtsinhaber bleibt der sogenannte „Wirtschaftliche Eigentümer” der Immobilie.

Der Nießbraucher ist somit berechtigt, die Immobilie vollumfänglich zu bewohnen, zu nutzen und zu vermieten.

Bei einem Verkauf mit Nießbrauch wird die Immobilie zu 100 % verkauft. Das Eigentum geht auf den Käufer über.

Bei einem Teilverkauf wird nur ein Teil der Immobilie verkauft. Dieser Anteil ist auf maximal 50 % gedeckelt.

Bei beiden Verrentungsmodellen wird der weitere Verbleib und die Nutzung über das Nießbrauchrecht geregelt.

Der Verkauf mit Nießbrauch bietet den Vorteil, dass man für die Zukunft im Hier und Jetzt Klarheit schafft, um so eventuellen Unwägbarkeiten und Belastungen in der Zukunft aus dem Weg zu gehen.

Der spätere Vollverkauf der eigenen Immobilie kann im höheren Alter als Belastung empfunden werden.

Das Nießbrauchrecht weist einige Parallelen zum Wohnrecht auf. Beide werden im Grundbuch eingetragen und führen zu einer Belastung des Grundstücks. Beide Rechte können nicht vererbt oder veräußert werden und bestehen auch bei einem Wechsel oder Tod des Eigentümers der Immobilie fort.

Es gibt aber einen deutlichen Unterschied: Anders als beim Wohnrecht kann bei einem Nießbrauchrecht die Immobilie vermietet werden, sofern die Vermietung nicht vertraglich ausgeschlossen wurde.

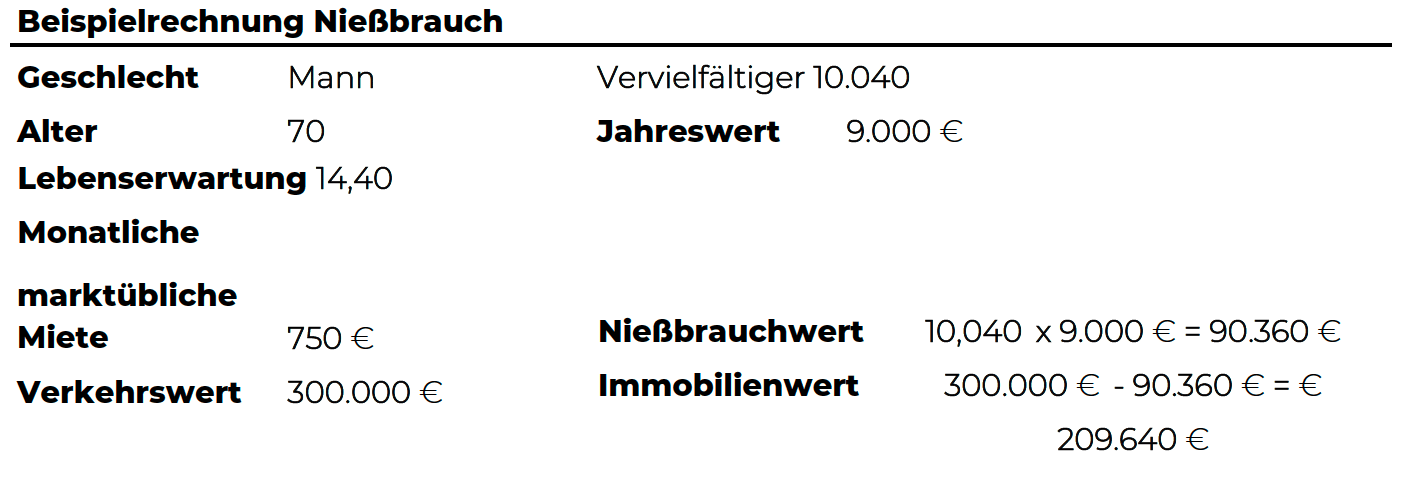

Der Wert des Nießbauchs beziehungsweise Kapitalwert des Nießbrauchs auf Lebenszeit wird mit dem Jahreswert berechnet. Der Jahreswert ergibt sich aus der marktüblichen Jahresmiete für das zu verrentende Objekt.

Dieser Jahreswert wird wiederum mit dem sogenannten Vervielfältiger multipliziert. Der Vervielfältiger ergibt sich anhand einer Tabelle, die vom Bund alle 2 Jahre veröffentlicht wird und nach Alter, Lebenserwartung und Geschlecht gegliedert ist.

Der aus dieser Berechnung resultierende Wert entspricht dem Kapitalwert des Nießbrauchs.

Als Faustformel gilt ,,Lebenserwartung x Jahreswert”.

Sollte die Nutzungsdauer für einen bestimmten Zeitraum, also ein temporärer Nießbrauch, vereinbart werden, wird der Jahreswert mit dem aus Anlage 9a des Bewertungsgesetzes zu entnehmenden Vervielfältiger multipliziert.

Das Nießbrauchrecht wird im Grundbuch in Abteilung II eingetragen. Üblicherweise wird einer Person oder Personen ein lebenslanges Recht eingeräumt. Die Immobilie kann durch diese Personen selbst genutzt und vermietet werden (,,Berechtigung zur Fruchtziehung aus der Immobilie”).

Das Recht bleibt auch bei einem Eigentümerwechsel unberührt. Der Nießbrauch endet erst mit dem Tod des Berechtigten, sofern er lebenslang vereinbart wurde.

Bei mehreren Berechtigten, zum Beispiel bei Ehepartnern, endet dieses Recht mit dem Tod des letzten verbliebenen Berechtigten. Eine vorzeitige Beendigung kann durch den Verzicht des Berechtigten erfolgen.

Sollte der Fall eintreten, dass der Eigentümer in die Insolvenz gerät, ist im Falle einer Zwangsversteigerung der Vollstreckungsgläubiger zumeist auch der Grundpfandgläubiger.

Besteht also ein Nießbrauch und zum Beispiel ein Grundpfandrecht an ein und derselben Immobilie, liegt ein ,,Kollisionsfall” vor.

Hier ist es von höchster Bedeutung und maßgeblich, dass der Nießbrauch erstrangig im Grundbuch eingetragen wird oder gegebenenfalls eine zusätzliche Sicherungszweckerklärung vereinbart wurde. Geht das Nießbrauchrecht anderen Rechten vor, so lässt die Zwangsversteigerung dieses Recht unberührt.

Geht das Nießbrauchrecht dagegen im Rang nach, erlischt dieses durch den Zuschlag bei der Zwangsversteigerung, sofern ein Fortbestehen nicht Bedingung der Versteigerung ist.

Erlischt das Nießbrauchrecht aufgrund der niedrigeren Rangstellung, geht der Nießbraucher nicht leer aus. Er hat einen Anspruch auf Wertersatz aus dem Versteigerungserlös.

Der Nießbrauch und dessen Ausübung beginnt, sobald das Recht im Grundbuch eingetragen wurde. Der Nießbrauch wird meist lebenslang vereinbart, sodass er erst durch den Tod des Berechtigten endet.

Bei mehreren Berechtigten, zum Beispiel bei Ehepartnern, endet dieses Recht mit dem Tod des letzten verbliebenen Berechtigten.

Sollte der Nießbrauch für eine bestimmte Nutzungsdauer, also temporär, vereinbart worden sein, endet das Recht zum vorher vereinbarten Zeitpunkt.

Eine vorzeitige Beendigung kann durch den Verzicht des Berechtigten erfolgen.

Normalerweise trägt der Nießbraucher die gewöhnlichen Kosten, die bei ordnungsgemäßer Nutzung und Bewirtschaftung regelmäßig und in kürzeren Abständen wiederkehrend zu erwarten sind. Diese Kosten sind zum Beispiel Nebenkosten, Grundsteuer, Versicherungen und Reparaturen.

Der neue Eigentümer trägt zukünftig die außergewöhnlichen Kosten. Zu diesen gehören weitestgehend solche Kosten, die den wirtschaftlichen Bestand des Eigentums verbessern.

Hierzu zählen größere Instandsetzungsmaßnahmen, wie etwa die Erneuerung oder der Austausch der Heizungsanlage.

Der Gesetzgeber lässt hier allerdings gestalterische Freiheit in den Vertragsfassungen. Soll heißen, dass sich Nießbraucher und Eigentümer individuell einigen können, welche Partei zukünftig welche Kosten trägt.

Üblicherweise ist der Vermieter auch der Nießbraucher. Er sucht den Mieter aus und legt die Miete fest. Die Mieteinnahmen werden, wie bei einem ,,gewöhnlichen Vermieter” auch, versteuert.

Die meisten Eigentümer, die den Verkauf mit Nießbrauch wählen, sind daran interessiert, in der Gegenwart alles für die Zukunft geklärt zu haben. Infolgedessen kann der wohlverdiente Ruhestand sorgenfrei geplant werden.

Ob der Verkauf mit Nießbrauch, als Immobilienrente, für Sie am besten geeignet ist und Ihren Bedürfnissen entspricht, kann die Immverde mit Ihnen gemeinsam erarbeiten.

Ihre Fragen wurden noch nicht alle beantwortet oder Sie wünschen ein direktes Gespräch mit uns?

Rufen Sie uns an und vereinbaren Sie ein kostenfreies Beratungsgespräch!